Guide complet pour modifier et gérer efficacement les taxes dans Odoo en 2025

La récente modification des taxes en Nouvelle-Écosse rappelle l'importance d'une gestion précise des paramètres fiscaux dans Odoo. Les entreprises doivent régulièrement adapter leurs configurations de taxes pour respecter les réglementations en vigueur. Ce guide pratique présente la démarche complète pour modifier et gérer efficacement les taxes dans Odoo, applicable à tout changement fiscal, quelle que soit votre région.

Les fondamentaux de la gestion des taxes dans Odoo

Architecture du système de taxation Odoo

Le moteur fiscal d'Odoo repose sur une structure en trois niveaux interconnectés. La base PostgreSQL stocke les données fiscales, tandis que le serveur d'application gère la logique métier des calculs de taxes. L'interface utilisateur permet la visualisation et l'ajustement des règles fiscales.

Cette architecture modulaire facilite l'adaptation aux changements, comme la récente baisse de TVH en Nouvelle-Écosse. Chaque composant remplit un rôle précis :

Base de données

Stockage sécurisé des taux et règles fiscales.

Couche métier

Calculs automatiques et validation des taxes.

Interface

Visualisation et mises à jour des paramètres.

Un système de versions permet de programmer les changements à l'avance, garantissant une transition fluide lors des mises à jour fiscales.

Types de taxes supportés par la plateforme

Odoo maîtrise un large éventail de configurations fiscales. Les entreprises peuvent paramétrer des taxes simples comme la TVH de Nouvelle-Écosse, mais aussi des structures plus complexes avec plusieurs niveaux d'imposition.

L'outil prend en charge les taxes inclusives directement intégrées aux prix, les taxes composées calculées en cascade, ainsi que les taxes groupées appliquées simultanément. Cette flexibilité s'avère particulièrement utile lors des changements réglementaires, comme la réduction prochaine de la TVH à 14% en Nouvelle-Écosse.

La gestion des exonérations fiscales, des taux réduits et des règles spécifiques par région s'effectue de manière intuitive grâce aux modèles préconfigurés adaptés à chaque juridiction.

Impact des modifications de taxes sur la comptabilité

La modification d'un taux de taxe génère des répercussions comptables qu'il faut anticiper. Les factures émises avant le changement conservent l'ancien taux, même si le paiement intervient après. Pour la Nouvelle-Écosse, les ventes facturées avant le 1ᵉʳ avril 2025 restent soumises au taux de 14%.

L'ajustement des taux modifie aussi les calculs de marge et les rapports financiers. Un suivi rigoureux des dates devient primordial pour la conformité fiscale. Les entreprises doivent vérifier leurs paramètres de taxes sur les acomptes et les factures d'avance.

Le nouveau taux s'applique uniquement aux transactions après la date de changement. Cette règle garantit une transition ordonnée et évite les erreurs de déclaration fiscale.

Configuration initiale des paramètres de taxes

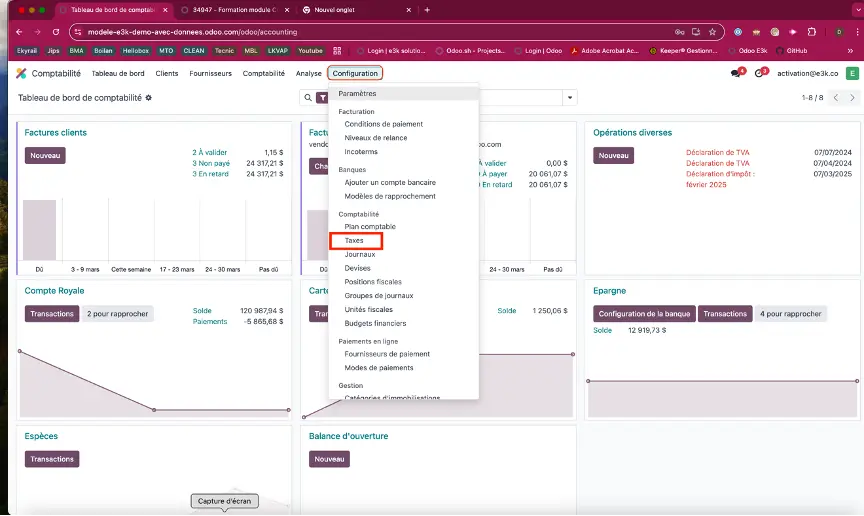

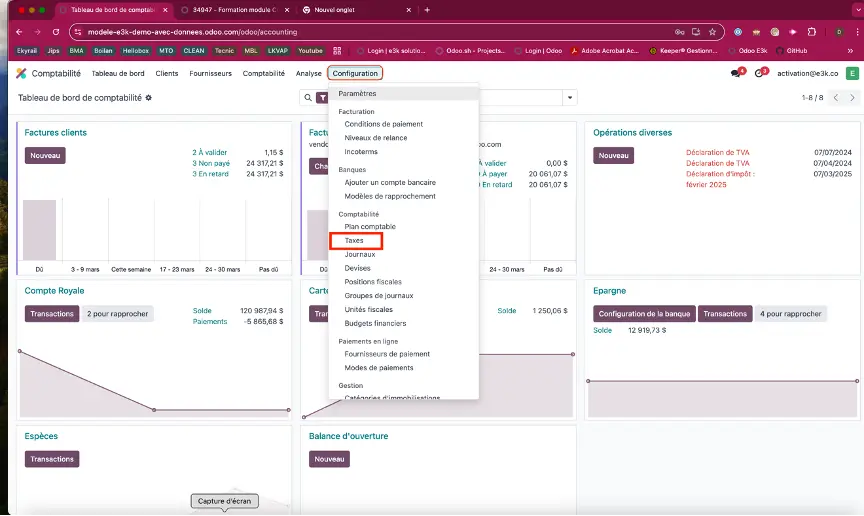

Accès aux paramètres de taxation

La modification des paramètres de taxation dans e3k.co commence par la navigation vers le module Comptabilité. Un raccourci rapide existe : tapez "taxes" dans la barre de recherche globale pour accéder directement à la section Configuration > Taxes.

Pour mettre à jour une taxe existante, comme la TVH de la Nouvelle-Écosse, sélectionnez l'onglet "Taxes actives". La vue en liste affiche toutes les taxes configurées avec leurs taux actuels. Un code couleur intuitif distingue les taxes de vente des taxes d'achat.

Définition des taxes par défaut

La configuration des taxes par défaut représente une étape fondamentale dans la préparation de votre système fiscal. Un exemple concret : lors du passage au taux de 14% en Nouvelle-Écosse, cette étape permet d'appliquer automatiquement le nouveau taux à vos transactions futures.

La synchronisation automatique garantit l'application uniforme des taux sur l'ensemble de vos documents. Pour la Nouvelle-Écosse, programmez le changement de taux au 1er avril 2025 via l'option de planification des modifications fiscales.

La vérification systématique des paramètres constitue une phase critique avant l'application des changements. Un tableau de bord dédié dans Odoo permet de visualiser rapidement les modifications prévues, comme le passage à 14% en Nouvelle-Écosse.

Validez chaque élément sur votre écran de configuration:

- Le taux exact et sa date d'application

- Les comptes comptables associés

- Les règles d'arrondi configurées

- Les positions fiscales impactées

Processus de modification des taxes existantes

Méthode de modification des taux de taxation

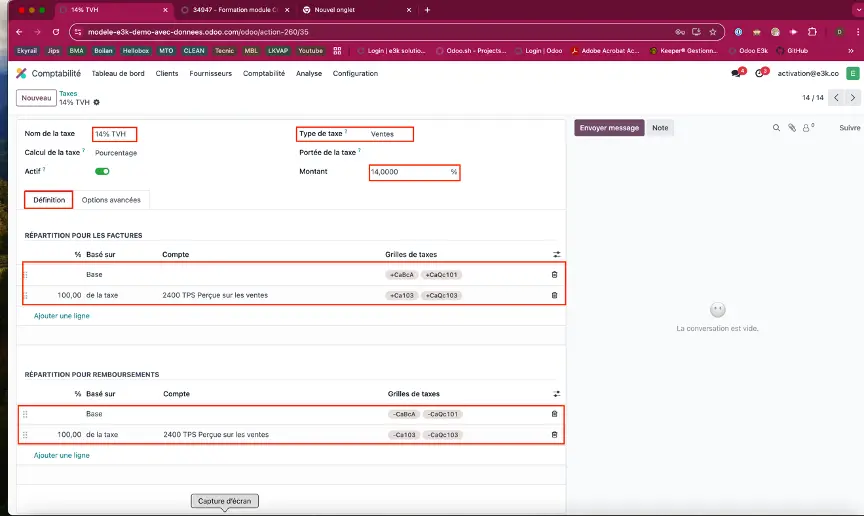

La modification d'un taux de taxation dans Odoo s'effectue en quelques clics. Commencez par sélectionner la taxe à modifier dans votre liste de taxes actives. Pour l'ajustement du taux de TVH en Nouvelle-Écosse à 14%, accédez au champ "Montant" dans la fiche de la taxe.

Un menu déroulant permet de choisir entre pourcentage fixe ou montant variable. Renseignez la nouvelle valeur et précisez la date d'application du changement. Le système propose automatiquement une prévisualisation du calcul pour vérifier l'exactitude du nouveau taux.

La mise à jour du taux s'appliquera à toutes vos transactions futures dès la date spécifiée. Pour la Nouvelle-Écosse, programmez le changement au 1er avril 2025 pour respecter la nouvelle législation fiscale.

Gestion des dates d'application des changements

La planification temporelle des modifications fiscales garantit une transition harmonieuse. Dans Odoo, naviguez vers l'onglet "Planification" de votre taxe pour définir la date exacte d'application. Pour la TVH de Nouvelle-Écosse, configurez le basculement au 1er avril 2025.

Un calendrier visuel affiche l'ensemble des changements programmés. Cette vue globale permet d'anticiper les transitions et d'éviter les chevauchements problématiques. Les périodes fiscales concernées apparaissent en surbrillance pour une meilleure lisibilité.

L'option "Période de transition" facilite la gestion des contrats à cheval sur deux taux. Activez cette fonctionnalité pour que le système applique automatiquement le bon taux selon la date de facturation.

Vérification des modifications appliquées

La vérification post-modification requiert une attention particulière aux détails. Un tableau de bord dédié permet de contrôler rapidement les changements appliqués, comme la mise à jour du taux à 14% pour la Nouvelle-Écosse.

Consultez l'écran de vérification qui affiche les éléments modifiés

- Les nouveaux taux appliqués par date

- Les documents commerciaux impactés

- Le statut des transactions en cours

- Les alertes système générées

Une simulation rapide sur une facture test révèle instantanément la bonne application des paramètres. Notez que le système conserve un historique complet des modifications pour faciliter les audits futurs.

Cas pratique : Mise à jour des taxes en Nouvelle-Écosse

La mise à jour de la TVH en Nouvelle-Écosse offre un exemple parfait pour maîtriser la modification des taxes dans e3k.co. Rendez-vous dans le module Comptabilité, section Configuration > Taxes. Une capture d'écran vous guidera à chaque étape du processus.

Sélectionnez la TVH existante à 15% et créez une version programmée à 14% pour le 1er avril 2025. La fonction de prévisualisation, accessible via le bouton dédié, permet de vérifier le calcul sur une transaction type.

Un conseil pratique : exportez la liste complète des articles concernés par ce changement de taux. Cette extraction facilitera le suivi des modifications et la communication avec vos équipes. La capture d'écran du menu d'export vous montre la marche à suivre.

Bonnes pratiques pour la gestion des taxes

Sécurisation des modifications fiscales

La protection des données fiscales représente une priorité absolue lors des modifications de taux. Un système de double validation garantit la fiabilité des changements, tandis qu'une piste d'audit complète enregistre chaque modification apportée aux paramètres fiscaux.

Les administrateurs bénéficient d'accès restreints selon leurs responsabilités. Cette approche, recommandée lors du changement de TVH en Nouvelle-Écosse, minimise les risques d'erreurs. Les paramètres sensibles restent accessibles uniquement aux utilisateurs autorisés.

Une sauvegarde automatique précède chaque modification majeure. Cette mesure préventive assure la récupération rapide des données en cas de besoin. La capture d'écran du panneau de contrôle montre les options de sécurisation disponibles pour protéger vos paramètres fiscaux.

Tests et validation des changements

La phase de test constitue une étape déterminante avant la mise en production des modifications fiscales. Un environnement de simulation permet de reproduire fidèlement les conditions réelles d'utilisation. Vous pouvez y tester la transition du taux de 15% à 14% pour la Nouvelle-Écosse en toute sécurité.

Une série de contrôles qualité vérifie la cohérence des arrondis, l'exactitude des reports comptables et la conformité des documents générés. Les résultats apparaissent dans un tableau de bord synthétique, facilitant l'identification rapide des éventuelles anomalies.

Résolution des problèmes courants

Face à une erreur de calcul de TVH, la vérification rapide du paramétrage des arrondis dans le menu Configuration > Comptabilité résout 80% des cas. Une capture d'écran du menu vous guide vers le bon réglage.

Les écarts de déclaration fiscale trouvent souvent leur origine dans des dates de transition mal configurées. Pour la TVH en Nouvelle-Écosse, réglez précisément la période de changement du 1er avril 2025 dans les paramètres de version.

Les astuces pratiques pour éviter les blocages :

- Vérifier la cohérence des groupes de taxes

- Nettoyer le cache du navigateur après une mise à jour

- Utiliser l'outil de diagnostic intégré

- Synchroniser les modules fiscaux avec la dernière version

Un cas fréquent : les montants de TVH incorrects sur les factures. La solution se trouve dans le menu "Règles de calcul", accessible depuis le tableau de bord principal.

Foire aux questions

Odoo est conforme à la gestion de la TPS ainsi que de la TVQ.

Odoo gère aussi toutes les taxes provinciales du Canada et est en mesure de générer les rapports de remises périodiques pour chacune des provinces où l’on est inscrit.

Il est aussi possible de configurer des particularités telles que la gestion de la TPS et TVQ dans la comptabilisation des frais de repas.

Si par le terme « caché » vous voulez dire « inclure » les taxes dans le prix de vente comme il se fait en Europe avec la TVA, oui c’est possible d’inclure les taxes dans les prix de vente ou d’achat.

Dans les paramètres du module Comptabilité, il est possible d’appliquer une méthode d’arrondissement.